O modelo Black-Scholes, também chamado de modelo Black-Scholes-Merton, foi desenvolvido por três economistas – Fischer Black, Myron Scholes e Robert Merton em 1973.1

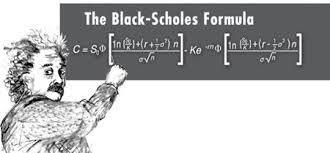

É um modelo matemático que projeta a variação de preços ao longo do tempo de instrumentos financeiros, como como contratos de ações, futuros ou opções. A partir desse modelo, os três economistas derivaram a fórmula de Black-Scholes.

Desde a sua introdução, a fórmula Black-Scholes ganhou popularidade e foi responsável pelo rápido crescimento na negociação de opções. Os investidores usam amplamente a fórmula nos mercados financeiros globais para calcular o preço teórico das opções europeias, as quais só podem ser exercidas no vencimento.

O modelo Black-Scholes não leva em consideração os dividendos pagos durante a vida da opção.

Volatilidade Implícita:

A volatilidade implícita não é diretamente observável, por isso precisa ser resolvida usando as outras cinco entradas do modelo Black-Scholes, que são:

1- preço de mercado da opção;

2- preço da ação subjacente;

3- preço de exercício ou strike;

4- Tempo o dias para a expiração em relação ao número de dias úteis do ano.

5 – A taxa de juros livre de risco, sendo no Brasil a SELIC.

Calcular volatilidade implícita de sua opção….

Caso o ativo esteja passando muitas oscilações ou você talvez ache que a opção está mal precificada, podemos utilizar o cálculo do volatilidade histórica da ação em relação ao número de dias para maturação em relação ao mercado e não ao preço da opção.

Calcule a volatilidade histórica de sua ação….