O custo médio ponderado de capital (WACC) representa o custo médio de capital de uma empresa de todas as fontes (acionistas e credores).

O custo médio ponderado de capital é uma forma comum de determinar a taxa de retorno exigida pelos investidores, pois expressa, em um único número, o retorno que tanto os credores quanto os acionistas exigem para fornecer capital à empresa.

O WACC de uma empresa provavelmente será maior se suas ações forem relativamente voláteis ou se sua dívida for vista como arriscada porque os investidores exigirão maiores retornos. Também pode ser utilizado como taxa de desconto numa análise de fluxo de caixa.

Na maioria dos casos, um WACC mais baixo indica um negócio saudável capaz de atrair investidores a um custo menor. Por outro lado, um WACC mais alto geralmente coincide com negócios que são vistos como mais arriscados e precisam compensar os investidores com retornos mais altos.

Se uma empresa obtiver financiamento apenas por meio de uma fonte – digamos, ações ordinárias –, calcular seu custo de capital seria relativamente simples. Se os investidores esperassem uma taxa de retorno de 10% para comprar ações, o custo de capital da empresa seria igual ao seu custo de capital próprio: 10%.

O mesmo aconteceria se a empresa utilizasse apenas financiamento por dívida. Por exemplo, se a empresa pagasse um rendimento médio de 5% sobre seus títulos em circulação, seu custo de dívida seria de 5%. Este é também o seu custo de capital.

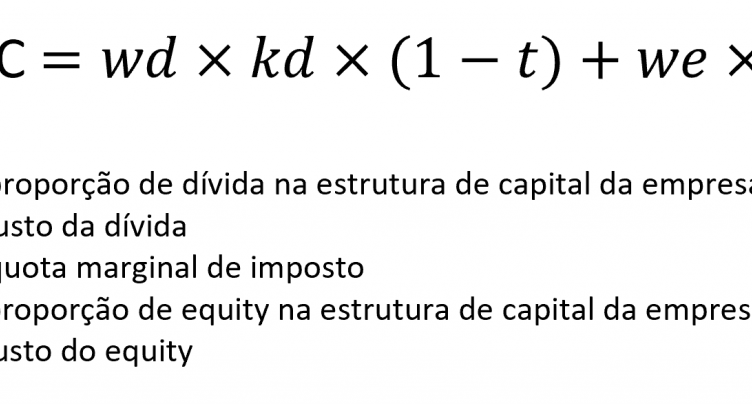

No entanto, muitas empresas geram capital a partir de uma combinação de financiamento de dívida e capital próprio (como ações). Para expressar o custo de capital em um único número, deve-se pesar seu custo de dívida e custo de capital proporcionalmente com base em quanto financiamento é adquirido por meio de cada fonte. Esta medida ponderada entre os custos das dívidas representa o WACC.

Fonte: Investopedia.

Calculando o WACC …..