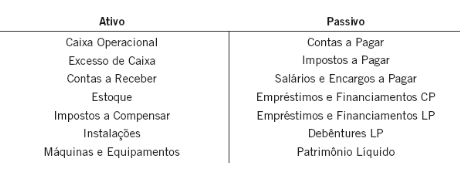

Para definir as contas que definem o capital de giro – passivo, precisamos dividir as contas do passivo em dois blocos: (i) Passivo Financeiro; (ii) Passivo Operacional.

Passivo Financeiro: É composto pelas contas do passivo relativas aos investidores (credores e acionistas) .

Ligado aos credores, temos os empréstimos, financiamentos e debênture, tanto de curto prazo quanto longo prazo. Ligado aos acionistas, temos o patrimônio líquido. Nenhuma dessas contas faz parte do capital de giro-passivo.

A relação do bloco de passivo e a empresa é uma relação financeira, pois tais investidores têm a finalidade de remunerar o capital investido. Portanto, a motivação primária desses passivos é a remuneração financeira (juros ou dividendos) .

Como vimos, para montar um negócio é necessário colocar dinheiro em ambos (ativo operacional fixo e capital de giro líquido).

Assim, como na figura acima, (i) Caixa Operacional, (ii) Contas a Receber, (iii) Estoque e (iv) Impostos a compensar fazem parte do capital de giro – ativo.

Para definir as contas que compõem o capital de giro – passivo, devemos dividir as contas do passivo em dois blocos: (i) passivo financeiro; (ii) passivo operacional .

O passivo operacional é composto de contas que a própria operacional proporciona. Assim, a relação entre esse bloco de passivo e a empresa não é baseada na remuneração financeira dos financiadores, mas sim de uma relação operacional. Portanto:

1- Fornecedores: Eles querem ganhar juros com a empresa ou querem ter uma relação de parceria operacional? Parceria operacional. Portanto, Contas a Pagar faz parte do capital de giro – passivo.

2- Impostos: O governo financia a empresa porque quer ganhas juros? Não, portanto Impostos a Pagar fazem parte do capital de giro-passivo.

3- Empregados: Eles financiam a empresa em busca de juros? Nao, portanto, Salários e Encargos a pagar fazem parte do capital de giro-passivo.

Por fim, com todos esses dados, estaremos aptos para calcular o capital de giro líquido, parte fundamental na composição do fluxo de caixa.

Fonte Predominante: Valuation – Guia Fundamental e Modelagem em Excel