Adiantadamente, gostaria de dizer que, em teoria, tanto um quanto outro ponto de vista (acionista ou investidores) deveriam atribuir o mesmo valor a uma mesma empresa e, consequentemente, as suas ações.

Para verificarmos o Valuation a partir do ponto de vista do acionista, vamos partir do seguinte exemplo:

1.Vamos calcular o valor das ações de uma empresa que: (i) tem uma dívida de 250 milhões um custo de 10%; (ii) tem um resultado operacional de 150 milhões, (iii) tem uma alíquota de imposto de renda de 40%; (iv) distribui todo seu lucro líquido; (v) não cresce e (vi) tem beta de suas ações igual a 1,6. Considere os parâmetros gerais para o CAPM são rf = 7% e pm = 5%.

1.1 Custo de Capital do ponto de vista dos Acionistas: CAPM = rf + beta * pm. Portanto, CAPM = 7% + 1,6 * 5% = 15%.

1.2 Os dividendos são calculados a partir do lucro líquido (dividendos = 100% do lucro líquido, tendo em vista que todo o lucro é distribuído). O lucro líquido pode ser obtido como Receita Operacional (RO) – Despesas Financeiras (DF) – IR.

1.3 A despesa financeira pode ser calculada por meio do montante da dívida multiplicado pelo seu custo, ambos dados no enunciado, e o imposto de renda pode ser calculado multiplicando a alíquota de IR pelo LAIR (lucro antes do imposto de renda), que por sua vez é calculado como Receita Operacional (RO) menos Despesas Financeiras (DF).

DF = 250MM x 10% = 25 MM;

LAIR = RO – DF = 150MM – 25MM = 125 MM;

IR = alíquota de IR x LAIR = 40% * 125 MM = 50 MM;

LL = RO – DF – IR = 150 MM – 25 MM – 50 MM = 75 MM;

DIV = LL (empresa distribui todo o lucro líquido)

Por não haver crescimento, podemos utilizar a fórmula abaixo:

Equity Value = FC / taxa de desconto (CAPM) = 75 / 15% = 500MM

Firm Value = Equity Value + Dívida = 500 MM + 250 MM =750 MM

Para verificarmos o valuation a partir do ponto de vista dos investidores, vamos partir do seguinte exemplo:

Devemos calcular o WACC e o fluxo de caixa para os investidores, mantendo as mesmas premissas utilizadas acima.

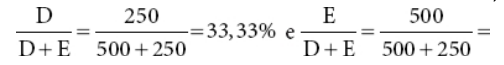

Para o WACC, precisamos, para cada componente de capital (acionista e credor), o peso na estrutura de capital e o custo pode ser calculado por meio do equity value e da atividade líquida, ambos já conhecidos. Assim:

O custo da dívida é 10% e do equity é 15%, assim o WACC assim é 12% (33,33% * 10% * (1-40%) + 66,67%* 15%).

ara o fluxo de caixa para os investidores, por coerência com a premissa de não crescimento adotaremos o investimento líquido igual a zero. Ou seja, como a empresa não cresce, (i) as contas de capital de giro manterão se constantes e, portanto, investimento em capital de giro líquido é zero; e (ii) a base de ativos operacionais fixos deve se manter constante e, portanto, investimento em ativo fixo (CAPEX) é igual a depreciação. Logo, o fluxo de caixa para os investidores, calculado com RO – (t x RO) + Deprec – Capex – Invest em Capital de Giro Líquido, é R$ 90.

Portanto, o firm value seria de 750 milhões e o equity value seria de 500 milhões(FC / taxa de desconto = 90 / 12%), que corresponde este último a firm value – divida.

Verifica-se, por esse exemplo simplicado, que ambos os pontos de vista resultam no mesmo firm value (750 milhões) e no mesmo equity value (500 milhoes).

Aproveitando o exemplo, gostaríamos de mostrar e também chegaríamos ao valor de firm value em 750 milhões se considerássemos o benefício fiscal no fluxo de caixa e não no custo de capital. Lembre-se de que metodologia de fluxo de caixa para os investidores considera o benefício fiscal no custo de capital e não no fluxo de caixa (o imposto no fluxo de caixa e o imposto operacional e o custo da dívida no custo de capital é o custo de dívida líquido do benefício fiscal calculado como rd x (1-t)).

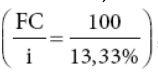

As adaptações seriam (i) no WACC, que seria calculado sem o benefício fiscal em 13,33% (33,33% + 10% + 66,7% + 15%) e (ii) no fluxo de caixa, que seria calculado com o benefício fiscal em r$ 100,00 (RO – imposto de renda – investimentos líquidos = 150 -50 -0).

Assim, o firm value seria de 750 milhoes, pelo cálculo da figura abaixo. Ou seja, o mesmo que já calculado.

Portanto, quando conseguimos manter coerência nas premissas tanto faz se optamos pelo ponto de vista dos acionistas ou dos investidores também não faria diferença quando optamos pelo ponto de vista dos investidores, entre considerar o benefício fiscal no fluxo de caixa ou no custo de capital.

Fonte principal: Valuation – Guia Fundamental e Modelagem em Excel