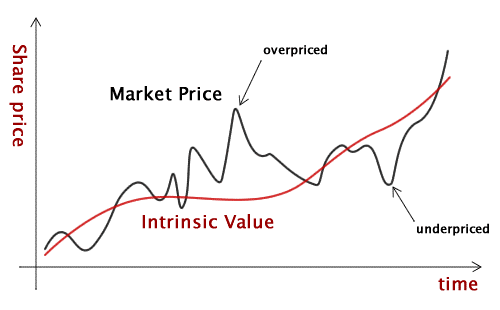

Quanto vale uma ação? Você poderia simplesmente verificar o preço de tela, que é o valor que o mercado está dando para ela hoje.

Mas o Sr. Mercado está sempre certo? Para nossa sorte, o mercado é muito emocional, muitas vezes fazendo o preço de tela variar exageradamente para cima ou para baixo.

Uma outra alternativa é calcular o valor intrínseco de uma ação, que corresponde o real valor dela, sem emoções.

Todos pensam que calcular o valor intrínseco de uma ação é bem difícil. Não é bem assim. Todos podem com um pouco mais de paciência chegar a um valor aproximado de uma ação e, desse modo, procurar barganhas no mercado.

Saber o valor intrínseco de uma ação é bem útil, especialmente se você é um “value investor” com paciência e com objetivo de comprar ativos com desconto.

Valor Intrínseco das Ações

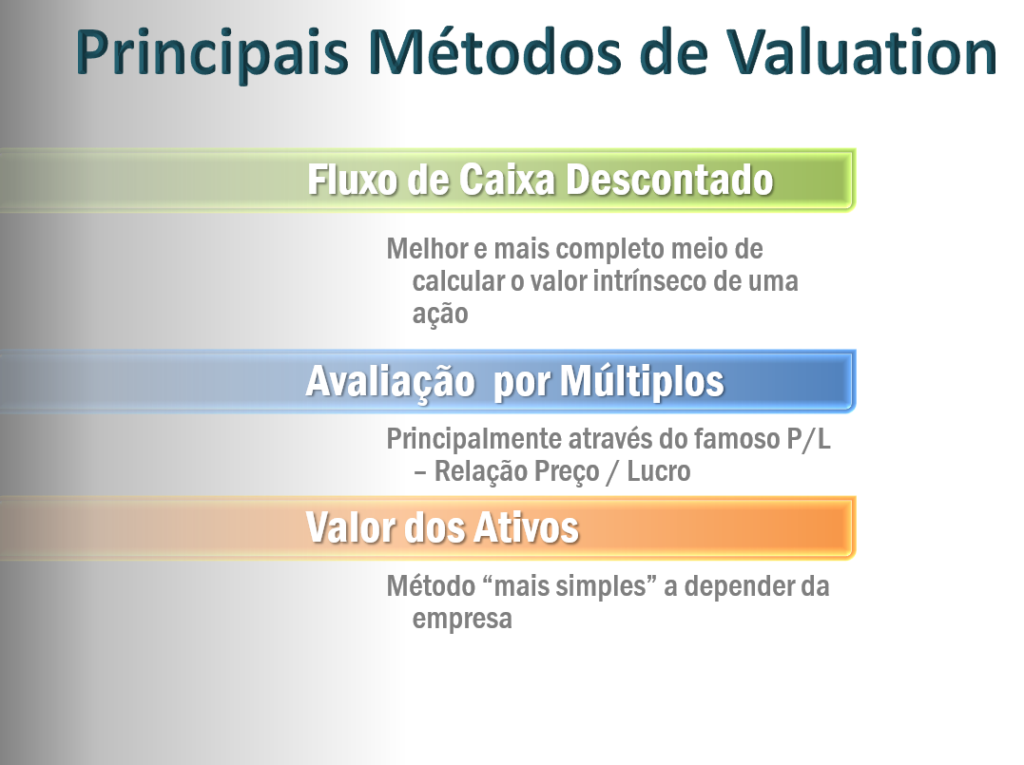

Como então faço para calcular o valor intrínseco de uma ação? Depende do método que você quer usar. Sim, existem vários métodos, mas vamos citar três e depois vamos simplificar um de forma a permitir a você calcular o valor intrínseco aproximado em minutos.

Método do Fluxo de Caixa Descontado

Muitos economistas consideram esse método a melhor maneira de calcular o valor intrínseco de uma ação.

Para proceder com este método, precisaremos:

- Estimar todos os fluxos de caixas futuros da empresa;

- Trazer ao valor presente cada um desses fluxo de caixa utilizando uma taxa de desconto;

- Somar todos os valores presentes dos fluxos de caixa, que resultará no valor da empresa e, por conseguinte, das ações.

Calma! Parece difícil, mas não vamos entrar em detalhes aqui, afinal queremos achar barganhas e não brigar por centavos.

Então, para simplificar e chegar ao valor em minutos, vamos:

- Supor que a empresa não cresça apenas para efeitos de cálculos;

- Pegar a média do fluxo de caixa da empresa dos últimos 3 anos ou apenas o último, caso não haja grandes diferenças.

- Dividir o fluxo de caixa por uma taxa de desconto, que vamos colocar aqui a taxa Selic para simplificar mais ainda.

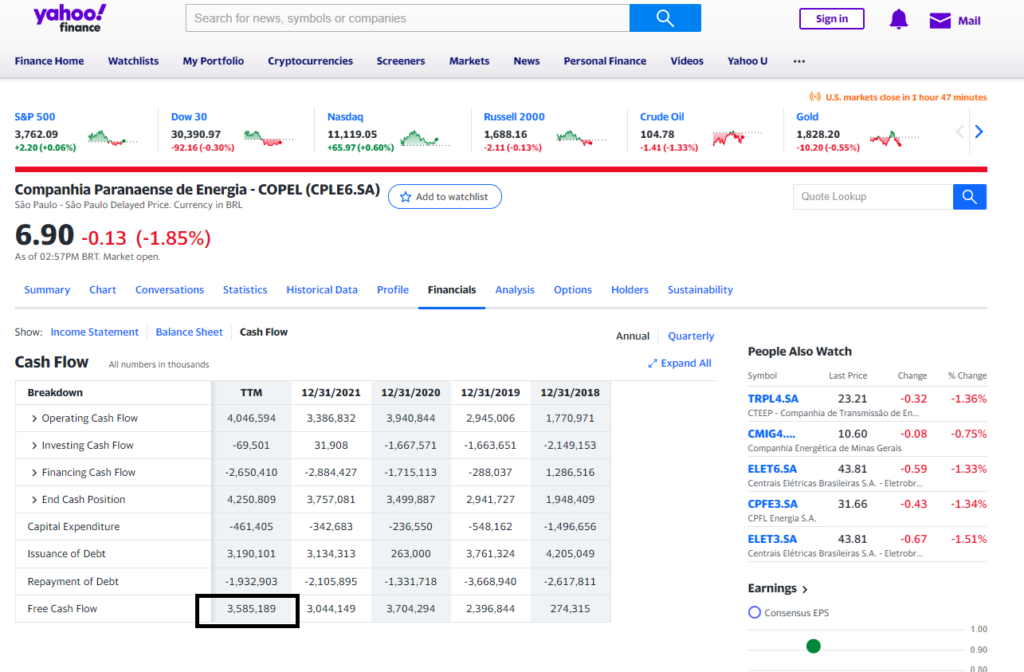

Por fim, vamos calcular o valor da empresa COPEL. No ultimo ano, consultando o yahoo finance, o ultimo fluxo de caixa foi 3,585,189. Dividimos por uma Selic de 13%, então:

3,585,189 / 0,13 = 27.600 milhões.

O seu valor de mercado (firm value = equity + débitos) = 27.083

Concluímos que está relativamente bom, sabendo que é uma empresa que está crescendo pelos seus últimos fluxos de caixa e está com um yield > 10%.

Algumas limitações desse método simplificado:

- Estamos calculando um valor “por baixo” da ação por não considerarmos crescimento, dividendos, etc. bem como por usarmos a Selic, que representa os juros no curto prazo e atualmente se encontra maior que o juros a longo prazo;

- Empresas com muitas variações nos seus fluxos de caixa utilize uma média e não o fluxo do último ano

- Empresas ou setores com premissas de redução do crescimento, o cálculo pode até sobrevalorizar o real valor da empresa.

- Empresas “growth”, principalmente as “tech”, que embutem na precificação um crescimento exagerado e tem fluxo de caixa negativo, valerão ZERO por esse método.